Actualizado Mayo 2021 (28/05/2021)

Las herencias de vivienda en España marcaron en marzo un récord histórico con 19.446.

Supone un incremento del 65% respecto al mismo mes de 2020

Índice

¿Cómo funciona una herencia?

Una herencia es el reflejo de las voluntades de una persona para con sus bienes. Cada vez que una persona fallece comienza el proceso para heredar. Desde la vivienda hasta el dinero en metálico y también fondos de inversión, la herencia repartirá todo lo que tenía esa persona.

Los trámites para heredar pueden ser tediosos y complejos. Por eso es importante tener claro cómo funcionan las herencias, qué procesos siguen y los impuestos por la herencia que pagarás en cada caso. Para empezar, las gestiones serán diferentes si hay o no testamento de por medio. De hecho, este documento simplifica mucho todo el papeleo.

Con testamento

Hacer un testamento es la mejor forma de planificar una herencia, ya que en él se identifican a los herederos y se establece claramente cómo será el reparto de los bienes del fallecido e incluso qué se quedará cada uno de ellos.

Sin testamento

A los trámites para heredar, habrá que añadir una declaración de herederos, que consiste en listar a los herederos legales tal y como figuran en el Código Civil. En este punto será necesario demostrar los grados de parentesco y que, efectivamente, se es el heredero legítimo.

¿Quienes son los herederos legales?

Los hijos

Se repartirán a partes iguales la herencia. En caso de que uno de los hijos haya fallecido, serán los hijos de éste (los nietos) quienes hereden.

El cónyuge

La pareja heredaría en uno de los últimos lugares si no hay un testamento que diga lo contrario. En cualquier caso, el cónyuge tiene derecho al usufructo de un tercio de la herencia.

Hermanos y sobrinos

Son los que se denominan colaterales y que figuran en el último lugar.

Reparto de la herencia

El testamento permite repartir los bienes de la herencia, pero siempre dentro de los límites legales. En este sentido, el Código Civil divide en tres tercios los bienes de la herencia. Estas tres partes son: el tercio de legítima, el tercio de mejora y el tercio de libre disposición.

El tercio de la legítima

Los herederos forzosos y legales tienen derecho a un tercio de la herencia. Es lo que se conoce como la legítima, y lo harán siempre salvo que se les desherede. Además, este tercio deberá repartirse a partes iguales de forma equitativa.

El tercio de mejora

También les pertenece a los herederos forzosos, aunque en este caso, el reparto será el que establezca el testamento, en caso de haberlo. Este tercio se puede repartir como se quiera entre los herederos. En caso de no haber testamento se repartirá también de forma equitativa.

El tercio de libre disposición

Sólo un tercio de la herencia se puede repartir a quien se quiera y como se quiera. Si no hay testamento, este tercio irá a parar también a los herederos forzosos. Este tercio es el que suele ir a parar al cónyuge en caso de que no haya testamento, aunque sólo como usufructo.

Trámites

Obtener el certificado de defunción.

Solicitar el certificado de últimas voluntades y los contratos de seguros.

Debes esperar por lo menos 15 días tras obtener el certificado para iniciar este trámite. Ten en cuenta que las compañías de seguros de vida no tienen obligación de informarte de los seguros de vida/ahorro si no lo solicitas.

Comprobar si existe testamento y solicitar al notario una copia autorizada.

Este es un trámite que sólo pueden hacer los herederos legales. El propio notario con quien se firmó el testamento será quien te pueda dar una copia del mismo.

Realizar el inventario de bienes y deudas.

Este es un punto importante. Si no quieres que una herencia se convierta en un problema acéptala siempre a beneficio de inventario. De esta forma heredarás la diferencia entre los bienes que haya y cualquier deuda. Si las deudas son superiores a los bienes directamente no aceptarás la herencia y así evitarás heredar deudas netas.

Liquidación y adjudicación de la herencia.

Pago del impuesto de sucesiones.

Dispones de seis meses para pagar los impuestos de la herencia. Puedes ampliar el plazo si lo necesitas, pero Hacienda te cobrará interés por hacerlo. El impuesto sobre sucesiones está cedido a las comunidades autónomas, que dependiendo de la situación establecen bonificaciones en la cuota.

Es importante que no pierdas de vista que el Impuesto sobre Sucesiones y Donaciones se paga antes de recibir los bienes. Esto quiere decir que necesitarás un dinero para poder heredar un bien, y no será tuyo hasta que Hacienda no reciba lo que le corresponda.

Si no tienes dinero para pagar la herencia hay fórmulas que pueden ayudarte. La primera es pedir un préstamo (muchos bancos te avalarán a cuenta de los bienes a heredar) o aprovechar las ventajas de pago que te da Hacienda. Y es que la Agencia Tributaria sí que te permitirá hacer una autoliquidación parcial de los seguros de vida y seguros de ahorro, así como del dinero en efectivo y valores bursátiles. Tan solo deberás justificar tu solicitud y explicar por qué necesitas el dinero.

También puedes pedir un aplazamiento del Impuesto de Sucesiones durante un año. Eso sí, al hacerlo te tocará pagar intereses a Hacienda.

¿Cuántos impuestos pagas al heredar?

La cuantía del Impuesto sobre Sucesiones concreta dependerá de tu comunidad autónoma, aunque existen una serie de normas estatales que pueden servirte de orientación. Sobre la cantidad que heredes (recuerda, la herencia se calcula sumando los bienes y restando las deudas y los gastos testamentarios y de funeral) podrás aplicar una serie de reducciones estatales, que son las siguientes:

Grupo I

cuando la adquisición es por parte de descendientes y adoptados menores de 21 años, la reducción sobre la cuota será de 15.956,87 euros, además de otros 3.990 por cada año que le falten para alcanzar los 21 hasta un máximo de 40.946,96 euros.

Grupo II

cuando la adquisición es por parte de descendientes y adoptados mayores de 21 años la reducción es de 15.956,87 euros.

Grupo III

cuando la adquisición es por parte de colaterales de segundo y tercer grado, ascendientes y descendientes por afinidad, la reducción es de 7.993,46 euros.

Grupo IV

cuando la adquisición es de por parte de colaterales de cuarto grado o más no se podrá aplicar reducción.

Además existe una reducción adicional por minusvalía de 47.859,59 para grados superiores al 33% y de 150.253,03 euros para grados de más del 65%.

Por tipo de bien heredado, en los seguros de vida se aplica una reducción del 100% hasta 9.195,49 euros y para la transmisión de una empresa o negocio la reducción será del 95% si es a hijos o al cónyuge, siempre que mantengan el negocio un máximo de 10 años.

La cuantía del Impuesto sobre Sucesiones concreta dependerá de tu comunidad autónoma, aunque existen una serie de normas estatales que pueden servirte de orientación. Sobre la cantidad que heredes (recuerda, la herencia se calcula sumando los bienes y restando las deudas y los gastos testamentarios y de funeral) podrás aplicar una serie de reducciones estatales, que son las siguientes:

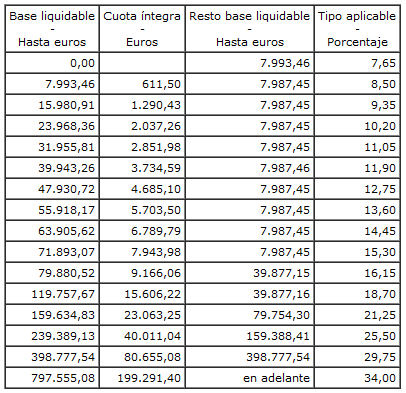

La cuota tributaria del impuesto varía y va desde el 7,65% hasta el 34% en función de la cantidad heredada. La siguiente tabla resume la situación:

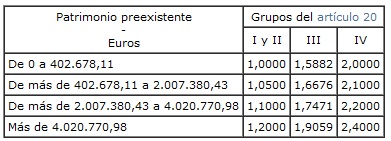

De nuevo, después habrá que amoldar el pago en función del grupo al que pertenezca quien hereda. Esta es la tabla con el coeficiente multiplicador en cada caso:

Cuánto se paga por una herencia de abuelos a nietos

De este modo, para saber por ejemplo cuánto se paga por una herencia de abuelos a nietos habrá que hacer el cálculo con la cuota tributaria (según la cantidad heredada) y con el grupo al que se pertenezca. Puesto que la herencia de abuelos a nietos formaría parte de los Grupos I y II, el coeficiente multiplicador que se utilizaría sería desde el 1% hasta el 1,2% en función de la cantidad recibida.

Cuánto se paga por una herencia de padres a hijos

Lo mismo ocurre cuando se recibe una herencia de padres a hijos. Dependiendo de si los hijos son mayores o menores de 21 años, estos formarán parte del grupo I o II, lo que suponía aplicar el coeficiente multiplicador más bajo, de entre el 1% y el 1,2%.

¿Quién paga el Impuesto de Sucesiones?

Una vez vistas las diferencias en el cálculo del impuesto de Sucesiones es necesario saber quién debe asumir el pago. En España, el Impuesto de Sucesiones debe ser liquidado por todos los herederos, ya que se trata de un impuesto personal. Para ello, se dispone de un plazo de seis meses que empieza a contar desde la fecha de fallecimiento. No obstante, existe la posibilidad de prorrogar el pago del impuesto por seis meses más, siempre y cuando se haga la petición durante los cinco primeros meses, aunque para ello habrá que abonar los correspondientes intereses de demora.

El impuesto sobre donaciones

La diferencia entre una donación y la herencia es que la herencia es la transmisión tras el fallecimiento mientras que una donación se realiza inter vivos. Es decir, se transmiten los bienes antes del fallecimiento. Además, toda donación tiene un carácter desinteresado y gratuito.

A efectos legales una donación es un adelanto de la herencia. Esto quiere decir que salvo que se indique de forma expresa toda donación será colacionable, de manera que se restará a la herencia de quien la recibió o éste tendrá que aportar en el momento de heredar bienes de igual valor que los recibidos como donación. Además, al ser un adelanto de la herencia, no se podrá recibir vía donación más de lo que correspondería en la herencia.

Como ocurre con las herencias, las donaciones también pagan impuestos. Este tributo también está cedido a las comunidades autónomas. De hecho, existen enormes diferencias entre cuánto pagarás por una donación dependiendo de donde residas. El motivo es que la muchas regiones establecen bonificaciones sobre la cantidad a pagar que reducen enormemente los impuestos por una donación.

A diferencia de las herencias, el plazo para pagar el Impuesto sobre Donaciones es de un mes desde que se recibe la donación. El donatario, quien recibe la donación, es quien debe pagar el impuesto. Además, tendrá que hacerlo en la comunidad donde resida, salvo en el caso de heredar una casa, que se pagará en la comunidad donde esté la vivienda.

La alternativa del préstamo entre particulares

Las donaciones en dinero implica el pago de impuestos. Quienes quieran ahorrar los impuestos de la donación pueden optar por un préstamo entre particulares e incluso formalizarlo al 0% de interés. Al tratarse de un préstamo y no de una donación no habría que pasar por la caja de Hacienda.

Para evitar problemas si se hace un préstamo en lugar de una donación es importante que se cumplan tres condiciones.

Formalizar el préstamo por escrito

Es imprescindible que exista un contrato de préstamo entre particulares donde se detallen las condiciones del mismo. Esto incluye el tipo de interés y la forma de devolver el dinero.

Registrar el préstamo en Hacienda

Es necesario informar a Hacienda del préstamo a través del modelo 600.

Devolver el dinero

Este es el requisito más importante. Recuerda que se trata de un préstamo y no de una donación, por lo que es imprescindible devolver el dinero y, además, hacerlo según marque el contrato. La devolución será según marque el contrato y, a ser posible, lo más parecida a un préstamo al uso.

Cumpliendo esas tres condiciones podrás optar por un préstamo entre particulares para evitar pagar los impuestos por la herencia.